|

Փոխարժեքներ

27 02 2026

|

||

|---|---|---|

| USD | ⚊ | $ 377.04 |

| EUR | ⚊ | € 444.91 |

| RUB | ⚊ | ₽ 4.9004 |

| GBP | ⚊ | £ 510.36 |

| GEL | ⚊ | ₾ 141 |

-

Ադրբեջանն իր ողջ ռեսուրսը մեծացնում և ընդլայնում է՝ հայ ժողովրդին իր բնօրրանից քշելու և ագրեսիան ամբողջացնելու համար. Աբրահամյան

2 ժամ առաջ Քաղաքական

-

Հայ դատի Ամերիկայի հանձնախումբը հանդես է եկել ԱՄՆ արտաքին քաղաքականության նկատմամբ օրենսդրական խիստ վերահսկողության անհրաժեշտության վերաբերյալ հայտարարությամբ

2 ժամ առաջ Քաղաքական

-

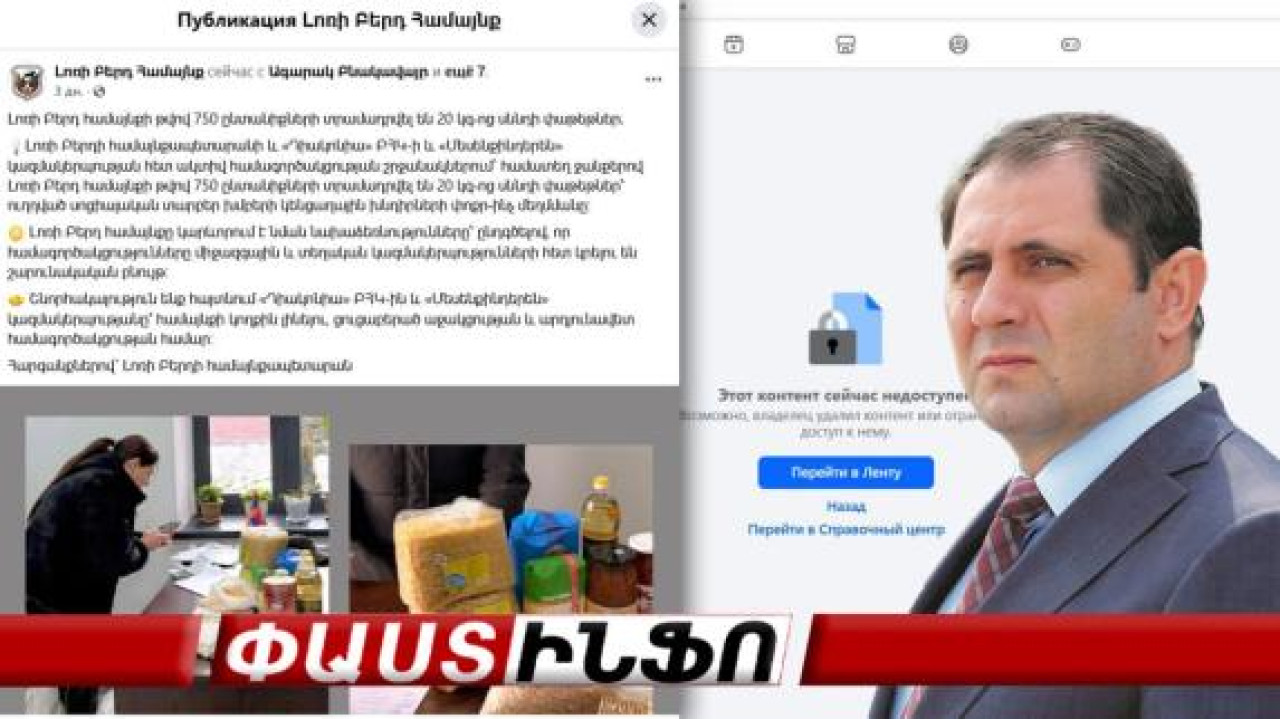

Արցախից տեղահանված ընտանիքը դժվարությամբ է գոյատևում Բյուրեղավանում

2 ժամ առաջ Հասարակություն

-

ՈւՂԻՂ․Դատական նիստ՝ հակասահմանադրական գործով

2 ժամ առաջ Իրավական

-

Ո՞վ է թիվ մեկ մեղավորը․ սա մի հրեշավոր համակարգ է, որ խեղում է մարդկային կյանքեր և ճակատագրեր․ Էլինար Վարդանյան

3 ժամ առաջ Քաղաքական

-

Սա քպ-ական ձեռագիր է․ ութ տարի ստով և մանիպուլյացիայով ժողովիդին կերակրող․ Լիլիթ Գալստյան

20 ժամ առաջ Քաղաքական

-

Չհավատարմագրված ագրարային համալսարանը չունի ռազմավարական ծրագիր

22 ժամ առաջ Հասարակություն

-

ՈւՂԻՂ. Բագրատ Սրբազանի և մյուսների գործով դատական նիստը

22 ժամ առաջ Իրավական

-

ՈւՂԻՂ․ «ՀայաՔվեի» ասուլիսը կենսաթոշակների բարձրացման թեմայով

1 օր առաջ Հասարակություն

-

ՈւՂԻՂ․ Նարեկ Կարապետյանի ասուլիսը՝ երիտասարդների հետ հանդիպումից առաջ

1 օր առաջ Հասարակություն

«Յունիբանկը» կհամալրի կանոնադրական կապիտալը

Սովորական լրացուցիչ բաժնետոմսերի տեղաբաշխման արդյունքում, «Յունիբանկ» ԲԲԸ-ն որոշում է կայացրել համալրել կանոնադրական կապիտալը մոտ 1,1 մլրդ ՀՀ դրամով (տեղաբաշխման գնով` մոտ 2,4 մլրդ ՀՀ դրամ)` հասցնելով այն 14,1 մլրդ ՀՀ դրամի (տեղաբաշխման գնով` 15.5 մլրդ ՀՀ դրամ):

Հիշեցնենք, որ 2015թ.-ի դեկտեմբերի 24-ին հաջողությամբ ավարտվեց «Յունիբանկի» սովորական անվանական բաժնետոմսերի (UNIB) տեղաբաշխումը «ՆԱՍԴԱՔ ՕԷՄԷՔՍ Արմենիա» ԲԲԸ-ի հարթակում:

Տեղաբաշխման ընթացքում կնքվեց 186 գործարք, որոնց ընթացքում ընդհանուր առմամբ տեղաբաշխվեց 2,454,668,330 ՀՀ դրամ գումարի 10,672,471 հատ հասարակ անվանական բաժնետոմս: Բանկը տեղաբաշխման էր ներկայացրել բաժնետոմսերը 100 ՀՀ դրամ անվանական արժեքով, տեղաբաշխման ընթացքում բաժնետոմսի գինը կազմեց 230 ՀՀ դրամ:

Հատկանշական է, որ «Յունիբանկ» ԲԲԸ-ն առաջին ընկերությունն է Հայաստանում, որը բորսայում նախնական հրապարակային առաջարկի (IPO) միջոցով իրականացրեց բաժնետոմսերի տեղաբաշխում:

Բաժնետոմսեր թողարկելու որոշումը պայմանավորված է «Յունիբանկի» զարգացման որակապես նոր մակարդակ ապահովելու և իրական ժողովրդական բանկ դառնալու ռազմավարությամբ: Որպես բանկի բաժնետոմսերի մարքեթ-մեյկեր (շուկա ստեղծող) հանդես է գալիս «Արմենբրոկ» ընկերությունը:

Այսօր «Յունիբանկի» սպասարկման ցանցը ներառում է 45 մասնաճյուղ և 50 պրոմո կետ: Բանկը սպասարկում է ավելի քան 300 հազար հաճախորդի: 2015թ.-ի դեկտեմբերին Moody\'s Investors Service միջազգային գործակալությունը հաստատեց Յունիբանկի վարկանիշը, կանխատեսումը թողնելով անփոփոխ` կայուն: