|

Փոխարժեքներ

08 03 2026

|

||

|---|---|---|

| USD | ⚊ | $ 377.31 |

| EUR | ⚊ | € 436.81 |

| RUB | ⚊ | ₽ 4.7767 |

| GBP | ⚊ | £ 503.37 |

| GEL | ⚊ | ₾ 138.21 |

-

«Մեծ քաղաքականություն». փոդքասթ` Ռոբերտ Քոչարյանի մասնակցությամբ

12 ժամ առաջ Քաղաքական

-

«4 տարվա դատական քաշքշուկից հետո` մեղադրական վերդիկտ կայացվեց»․ Սերգեյ Հարությունյան

23 ժամ առաջ Իրավական

-

Հայաստանի դպրոցներն այլևս իրավունք չեն ունենա հանել «Փառքի անկյունները»․ Նաիրի Հոխիկյան

1 օր առաջ Հասարակություն

-

ԱԱԾ շենքը հրկիզել փորձող անձը ձերբակալվել է

1 օր առաջ Հասարակություն

-

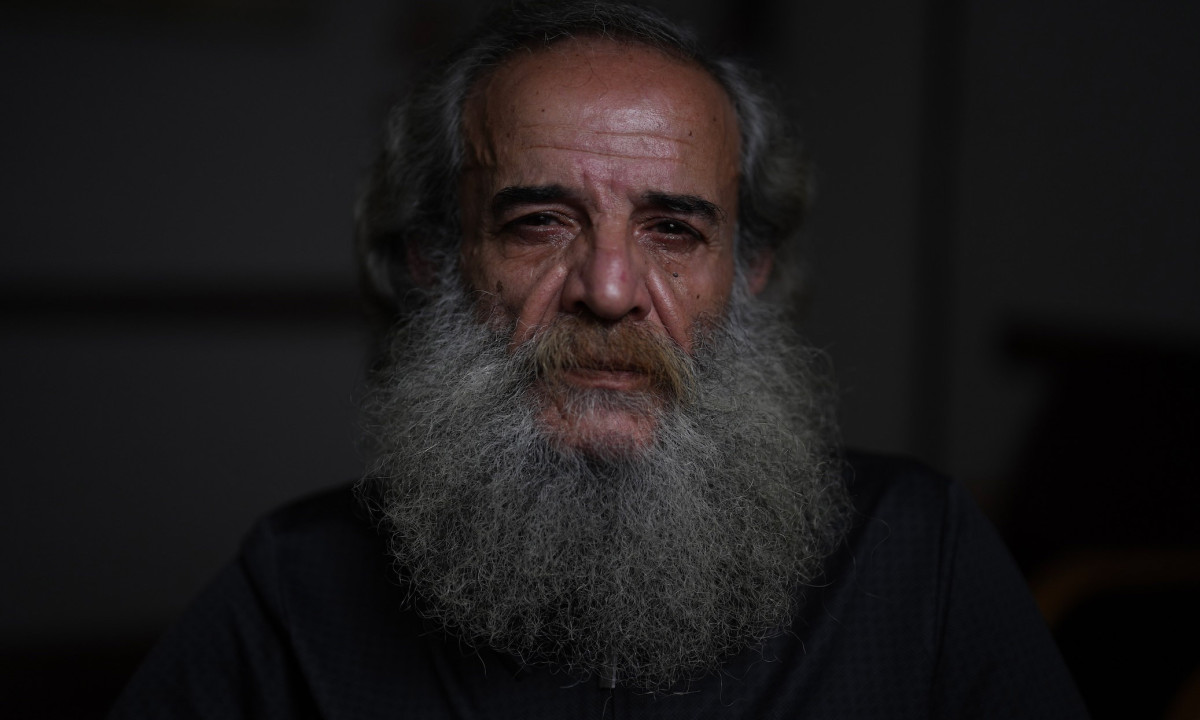

Երուսաղեմի վարդապետների հիշատակության օրն է

1 օր առաջ Հասարակություն

-

Արայիկ Հարությունյանը մանիպուլացնում է Հայաստանի երկնքով տարանցիկ թռիչքների թեման. «Հետք»

1 օր առաջ Հասարակություն

-

Վիետնամում ՀՀ 12 քաղաքացի կա. 4-ն այսօր կվերադառնան Հայաստան

1 օր առաջ Հասարակություն

-

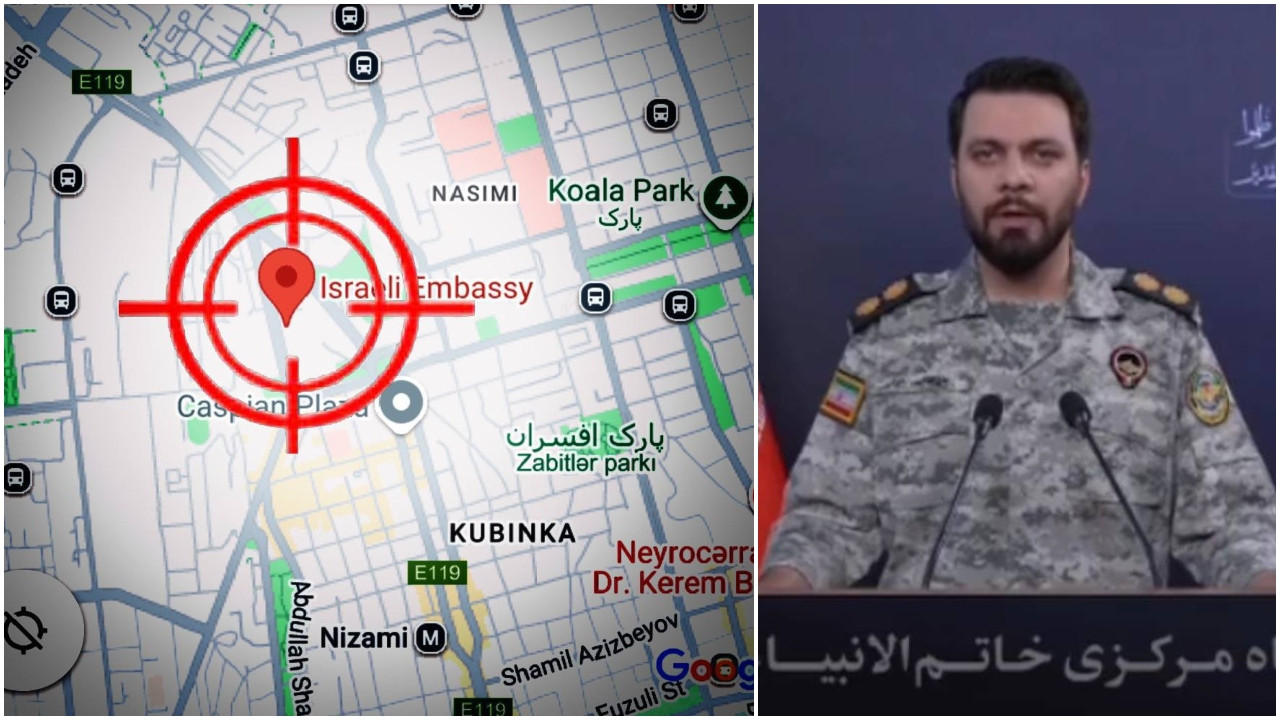

Իրանը չի պլանավորել ու չի պլանավորում հարձակվել իր հարևանների վրա. Փեզեշքիանը՝ Պուտինին

1 օր առաջ Աշխարհ

-

Իշխանությունները որոշել են «մի քանի կոպեկ» տալ նաև պետական որոշ կառույցների աշխատակիցների, որտեղ նույնիսկ Ամանորյա պարգևավճար չի տրվել․ «Փաստ»

1 օր առաջ Հասարակություն

-

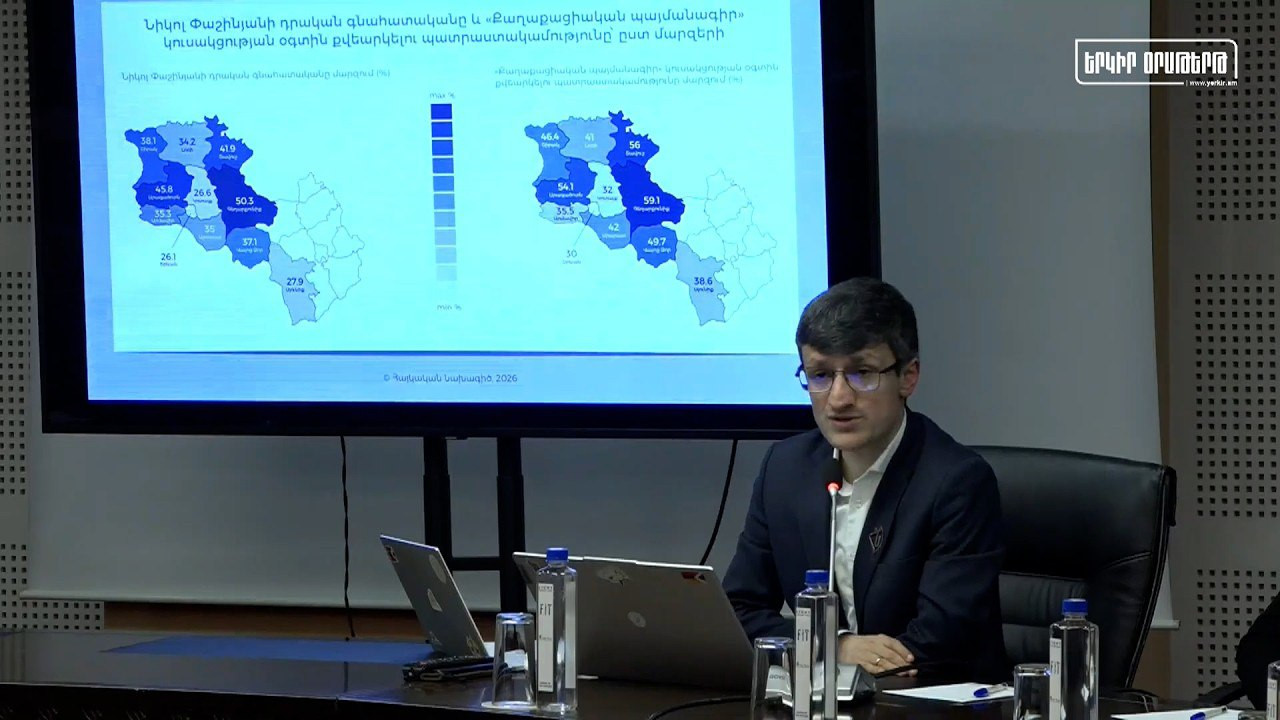

Հարցման հրապարակված արդյունքներն իրականությունից բավականին հեռու են. «Հրապարակ»

1 օր առաջ Հասարակություն

Մեկնարկեց «Յունիբանկ»-ի բաժնետոմսերի տեղաբաշխման գործընթացը «ՆԱՍԴԱՔ ՕԷՄԷՔՍ Արմենիա»-ի հարթակում

Այսօր մեկնարկեց «Յունիբանկ» ԲԲԸ-ի սովորական անվանական բաժնետոմսերի տեղաբաշխումը «ՆԱՍԴԱՔՕԷՄԷՔՍԱրմենիա» ԲԲԸ-ի տեղաբաշխման հարթակում: Տեղաբաշխումն անցկացվում է սովորական բացստանդարտ աճուրդի ձևով` մինչև 2015թ.-ի դեկտեմբերի 24-ը ներառյալ:

Յունիբանկն առաջին անգամ Հայաստանում` նախնական հրապարակային առաջարկի` IPO-ի միջոցով իրականացնում է բաժնետոմսերի թողարկում «ՆԱՍԴԱՔ ՕԷՄԷՔՍ Արմենիա» ֆոնդային բորսայում: Առաջարկի արդյունքում բանկը նախատեսում է տեղաբաշխել սովորական դասի 14.5 մլն բաժնետոմս: Սովորական բաժնետոմսերն իրենց սեփականատերերին իրավունք են տալիս մասնակցելու թողարկող ընկերության կառավարմանը` տալով ձայնի իրավունք բաժնետերերի ընդհանուր ժողովում: Յունիբանկի գործունեությունն մշտպաես ուղղված է եղել բանկային ծառայությունների հասանելիության ապահովմանը բնակչության լայն շրջանակների համար և փոքր ու միջին բիզնեսի խթանմանը: Ժողովրդական IPO-ի միջոցով Յունիբանկն էլ ավելի է մոտեցնում հաճախորդներին բանկին` վերջիններիս հնարավորություն ընձեռելով դառնալու բանկի բաժնետեր և մասնակցելու բանկի զարգացմանը:

Որպես բանկի բաժնետոմսերի մարքեթ-մեյկեր (շուկա ստեղծող) հանդես է գալիս «ԱՐՄԵՆԲՐՈԿ» ԲԲԸ-ն: Նշենք նաև, որ«Յունիբանկը» դարձել է արժեթղթերի հաշվարկային համակարգի անդամ և ստացել դեպոզիտար համակարգի հաշվի օպերատորի ևկարգավորվող շուկայի հաշվարկային համակարգի անդամի կարգավիճակ` մատուցելով բաժնետիրական ընկերությունների ռեեստրիվարման և արժեթղթերի պահառության հետ կապված ծառայությունները:

Հրապարակային առաջարկի վերաբերյալ Ազդագիրը տեղադրված է www.unibank.am կայքի «Բաժնետերեր և ներդրողներ» էջում: